【SCHD】VYMよりもパフォーマンスの良い高配当株ETF【買えないETFから学ぶ】

SCHD(Schwab U.S. Dividend Equity ETF)という高配当株ETFがあります。設定来の期間で比較すると、この高配当株ETFはVYMよりも運用成績が優れています。

Schwab U.S. Dividend Equity ETF

以下の記事によると、「SCHDの銘柄選定プロセスはVYMよりも洗練されている」と述べられています。具体的には以下のような点です。

- SCHDはROE、キャッシュフロー、10年間の配当実績などの指標に基づいて企業を選択する

- SCHDの保有銘柄数(約100。VYMは約300~400前後)で分散を達成するのに十分

The Vanguard High Dividend Yield ETF: A Mediocre Process Leads To Mediocre Results

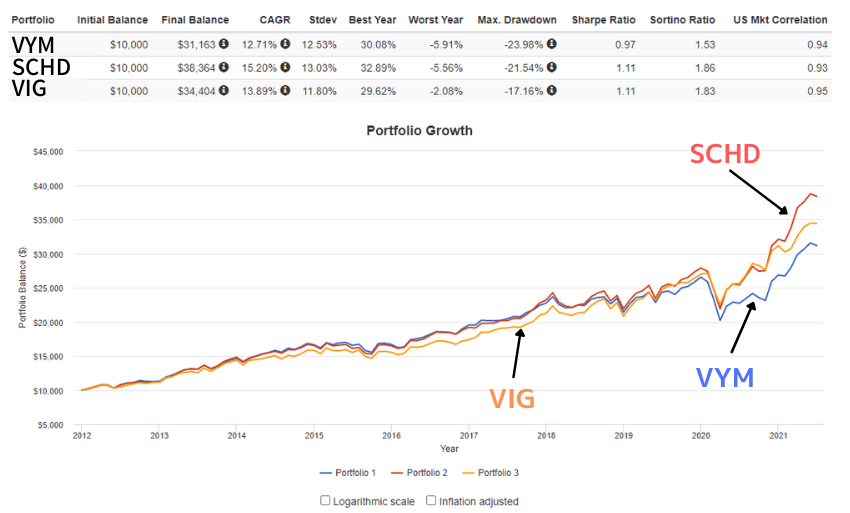

実際に比較してみると以下の通りです。

SCHDとVYMはコロナ以前まではさほど変わりがありませんが、それ以降は大きく差を付けた感じですね。

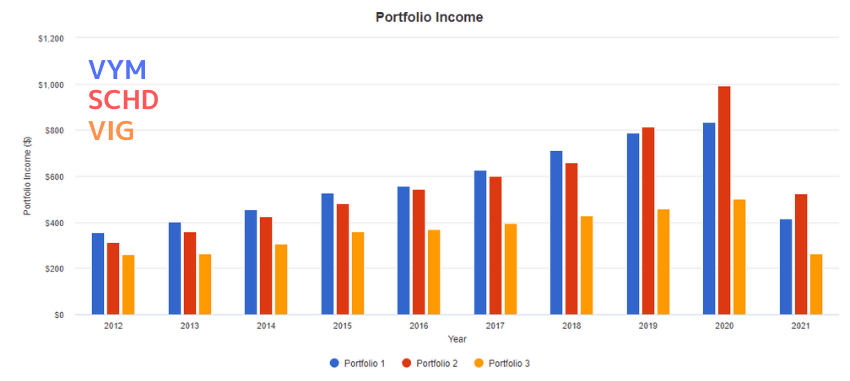

以下は配当金の推移。

このようなETFながら、SCHDはあまり話題になりません。それは、SBI証券や楽天証券など、一般的なネット証券では取り扱ってないためです。サクソバンク証券では買えるものの、税金面などでちょっと手間がかかりますね。

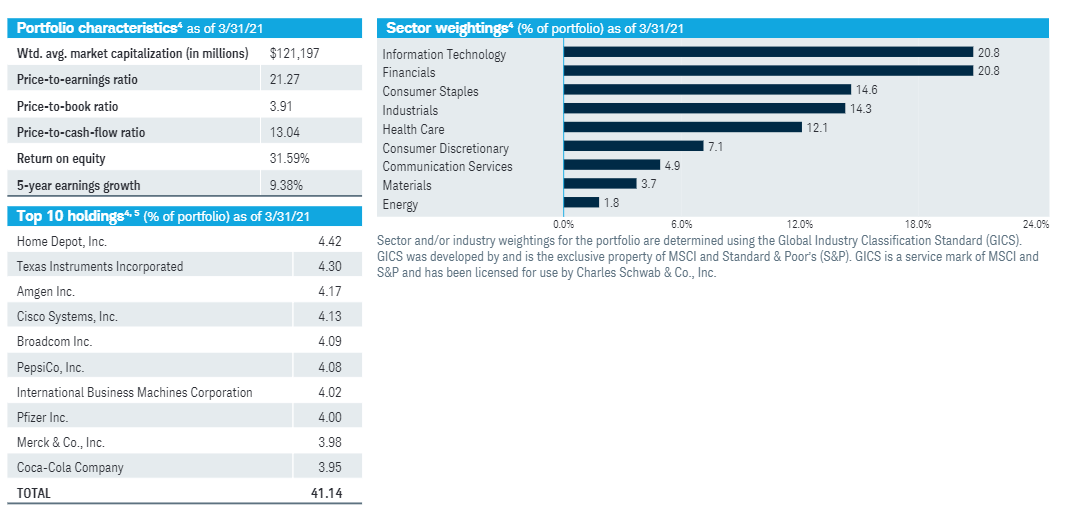

そこで、SCHDの上位構成銘柄やセクター比率を個別株投資で真似てみるのは1つのアイディアかもしれません。

以下の図を見ると、SCHDのモメンタム性は情報技術(Information Technology)に結構なウェイトを割いているからかもしれません。また、VYMに比べてIndustrialsの比率も多いのが特徴です(このセクター比率は将来のリバランスで変わる可能性があります)。

SCHDのベンチマーク(Dow Jones U.S. Dividend 100 Index)を見ると、銘柄選定の流れは以下の基準を持って行われています。

- 次の条件を満たすこと(最低10年間連続で配当金を支払っている / 一定水準以上の時価総額 / 特別配当を含まない配当利回りの高さ)

- フリー・キャッシュ・フロー対総負債が優れること。負債総額がゼロの企業ほど優位

- 株主資本利益率(ROE)が高いこと

- 5年間の配当成長率が高いこと

このような銘柄選定の結果、SCHDはおそらく高いクオリティ性も有していると予想されます。下落相場にも強い配当株を探すなら、このスクリーニング条件は非常に参考になるように思います。