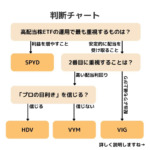

高配当株ETFの選択「VYMとVIGのどっち?」

最初に述べておくと、VIGは高配当株ETFの分類とは違うと思っています(VIGって配当利回りは高くないですよね?)。しかし、VYMとVIGの比較をよく見かけるので考えてみます。他のETFとの比較も紹介しているので、高配当株ETFに関心を持ったら、以下のページもご覧くださいね。

VIGは過去10年以上、増配を続けてきた優秀な米国株に投資しており、増配余地の少ないと思われる銘柄を除外した「増配株ETF」です。

書籍「配当成長株投資のすすめ」によると、高配当株と増配株は少し傾向が違っていて、後者は「増配する余地がある = 企業が成長している」ことを示すそうです。言い換えると、どんな時も成長するグロース株的な意味合いを持っており、特に景気後退期にも強さを発揮すると述べられていました。

一方、ただの高配当株は配当利回りが高いだけで、企業の成長には目を向けていないことも多いです。すると、景気後退期に売り上げが下がり、配当も減ってしまうのでよろしくない、というのが「配当成長株投資のすすめ」の主張です(コロナショックでのSPYDの事例がそんな感じですね)。

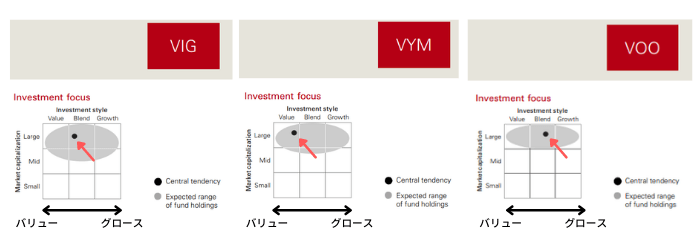

というわけで、「VIGは増配株ETF、VYMは高配当株ETFでジャンルが少し違う」というのが筆者の認識でした。

実際のところ、VIGとVYMのポートフォリオの趣向はやや異なっており、VIGのほうがよりグロース寄りです(下図。S&P500ほどではないです)。雑な言い方をすれば、「VYMとVOOの良いところを取って2で割ったものがVIG」って感じでしょうか。

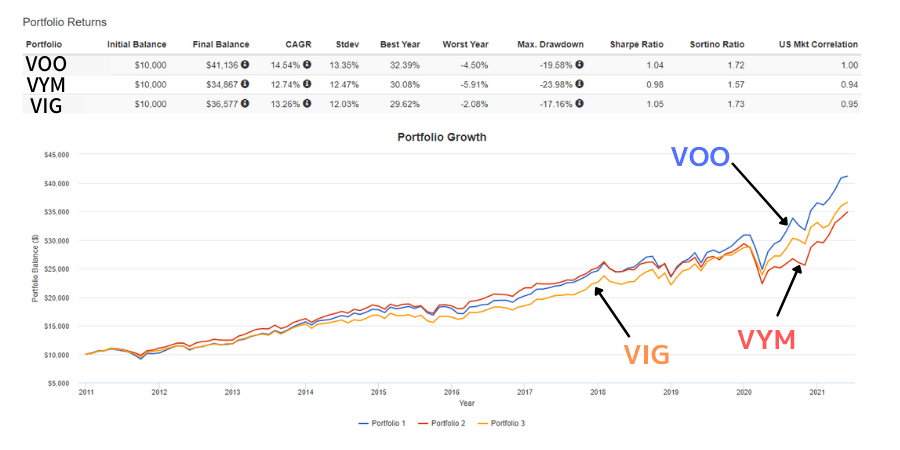

さて、VIGとVYMの過去のパフォーマンスを見てみます。

この期間、VIGは最もドローダウンを抑えられました。加えて、VIGは標準偏差(Stdev)も3つのETFの中で最も小さく、シャープレシオが良かったのも印象的です(さらにソルティノレシオも最も高く、下落での損失を抑えながら、効率的にリターンを得られたことを示しています)。

一方、2014~2015年頃のVIGはVYMに対してパフォーマンスが劣っています。2020年のコロナショックでも、下落は抑えられたものの、その後の成績はVYMに追いつかれそうな状況です。

このような特徴から、VIGは下落相場で相対的に強く、上昇相場で相対的に弱い「クオリティファクター」的な要素を持ってそうです。「増配余地がある = 財務的に健全である」と考えると、たぶんそうなりますよね。

というわけで、この期間の相場の特徴から判断する限り、個人的には以下のように考えています。

- VYM:分配金をできるだけ多く欲しい人向け

- VIG:分配金は少なめでもいいので、損失を抑えたい人向け。またはVOO(S&P500)に近い成績を狙いつつも、値動きは抑えたい人向け

VIGは分配金がVOO(S&P500)と同程度なので、「それならVOOを選べばよくない?」って話になったりもします。このあたりは難しいですが、値上がりを重視するのか、損失回避を重視するのかで判断すると良さそうに感じます。