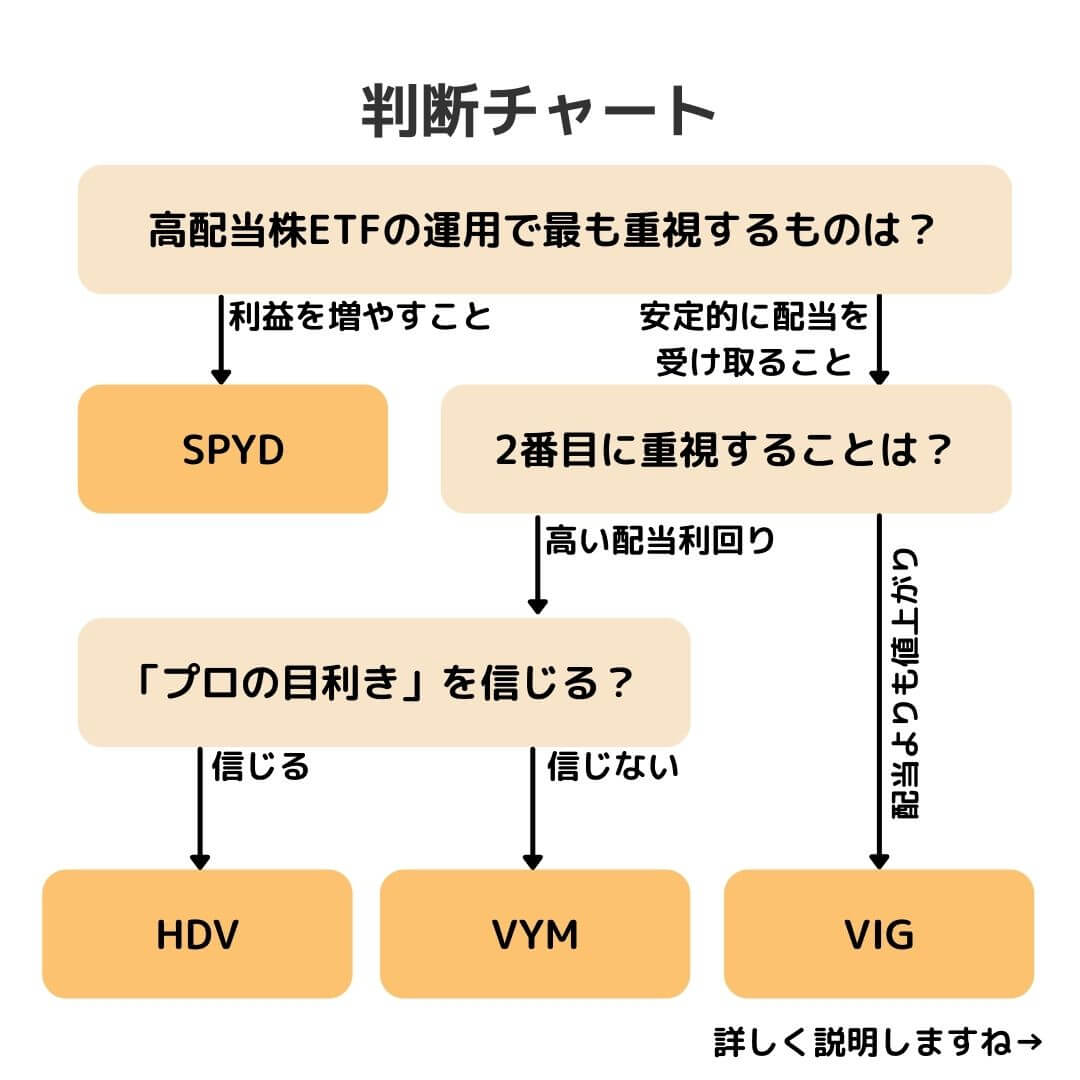

高配当株ETF選びで迷った時の判断チャート&象限図を作ってみた

SNSで人気の高配当株ETF(VYM、HDV、SPYD、VIG)について、それぞれの特徴をそれなりに把握してきたので、高配当株ETF選びで迷った時の判断チャートを作ってみました。

もし、これから高配当株ETFを選ぼうと思ってましたら、参考になると嬉しいです。

まず、判断チャートが以下の図です。

今回比較対象に用いた高配当株ETF(VYM、HDV、SPYD、VIG)のうち、SPYDだけが景気敏感性が高く、残りの3つは景気敏感性が低い(銘柄のクオリティが高い)といった特徴を持っています。

そのため、最初の判断基準は景気循環に乗って値上がり益も狙いたいか(→SPYD)、景気循環に乗らずに安定的に運用したいか(VYM、HDV、VIG)、だと考えています。

ちなみに、SPYDだけ景気敏感性が高い理由は、銘柄のクオリティが考慮されていないのと、サイズファクター(小型株効果)を強調しているためです。

次に、配当利回りを重視するか、トータルのパフォーマンスを重視するかでVYM、HDV、VIGの3つを判断します。この中でVIGは低配当 + 高値上がり益の銘柄(例えばMicrosoft等)を保有しており、配当と値上がりのバランスの良さがあります。一方、VYMとHDVはどうしてもオールドエコノミーな(伝統的な)銘柄への投資が主体なので、高配当ではあるものの、値上がり益はどうしても劣後しやすいです。

そして最後にVYMかHDVかです。この2つは比較的類似しているように見えますが、ポートフォリオの組み方が異なっていますので、その点を根拠に選ばれると良いと思います。

株価は常に正しい(投資家は市場を出し抜けない)と思うならVYM、株価にはしばしば間違いが含まれており、投資家は市場を出し抜けると思うならHDVです。

より、厳密なインデックスファンドに近いのはVYMです。そのため、迷ったらVYMで良いと思います。

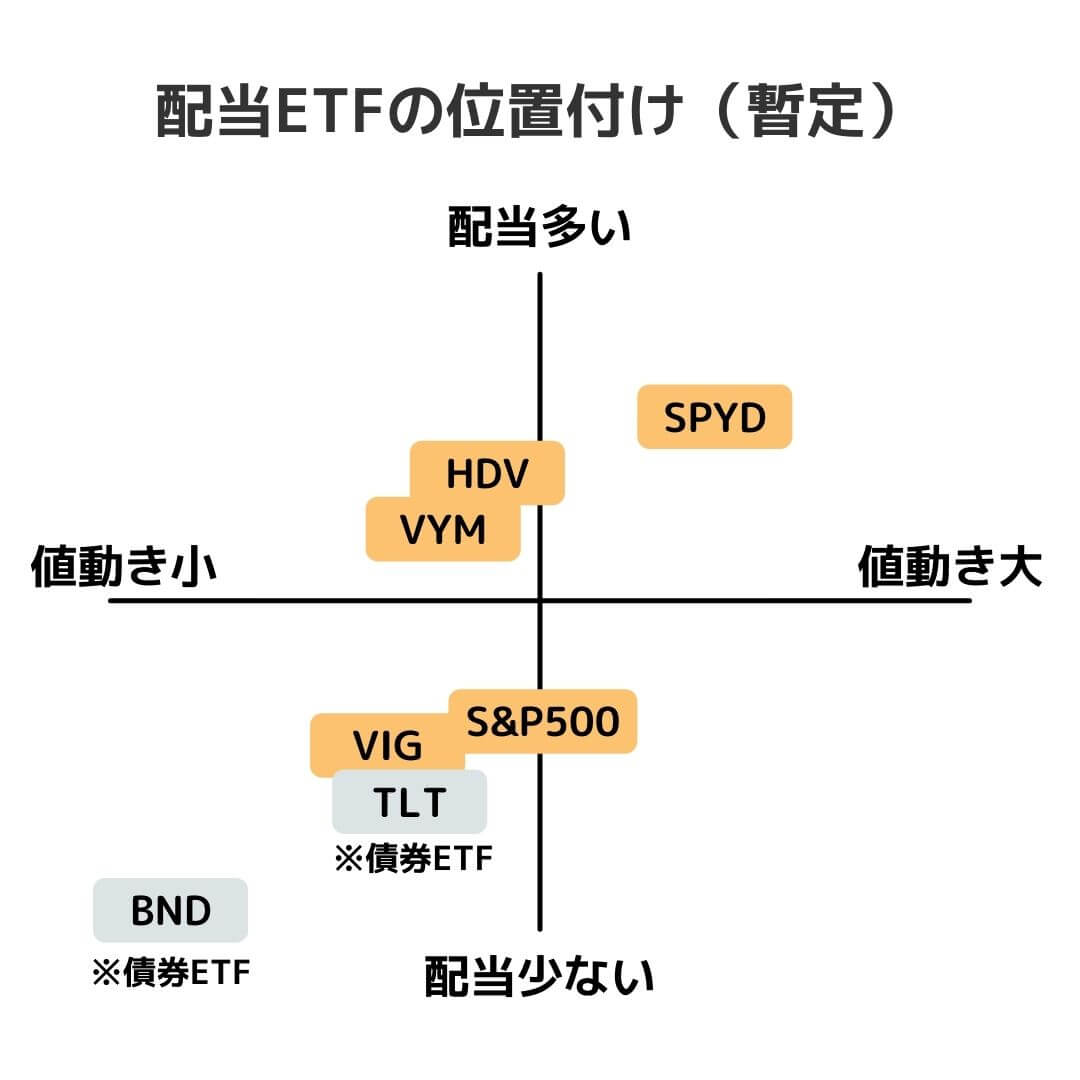

以下はここまで述べたETFについて、配当と値動きで分類した象限図です。

この関係は相場次第で変わることもあると思います。特に値動きはPortfolio visualizerのStdevを元に決めたので、細かく見るとちょっと違う時もあるかもしれません。

ちなみに配当ETFはVYM、HDV、SPYD、VIG以外にもいろいろあるので、将来的にはそれらも含めて比較してみたいところです。