高配当株ETFの選択「VYMとVIGの組み合わせ」

以前の記事では「VYMとVIGのどちらを選ぶか」を紹介したので、今回は「VYMとVIGの組み合わせ」についても考えてみます。しかし、個人的に大したアイディアを持ち合わせてないので、この記事は歯切れが悪いですw

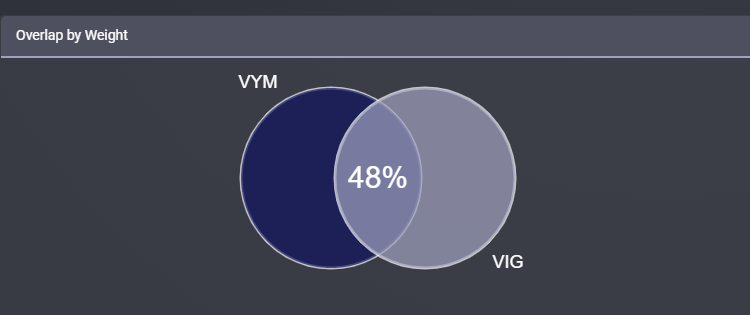

最初にFund Overlapを使って、2021年6月現在のVYMとVIGの投資する銘柄の重なり具合を調べると、記事執筆時点で109の銘柄をより強調するとわかります(こういうのはリバランスで変わります)。

ちなみに主に強調される具体的な銘柄名は以下のような企業です。

- JPMORGAN CHASE & CO

- JOHNSON & JOHNSON

- HOME DEPOT INC

- PROCTER & GAMBLE

- COMCAST CORP-CL A

個人的にVIGのメリットだと思っているMicrosoftやVISAは、VYMに含まれないので比率を薄められます。

ファクターから考えると、VYMとVIGの合成ポートフォリオは以下のような特徴を獲得します。

- VIGよりも配当利回りが高くなります(配当ファクターの強化)

- VIGよりもバリュー属性が高まり、景気敏感性が高まる可能性(バリューファクターの強化)

- VIGよりもボラティリティが高まり、下落相場での損失が増える可能性(クオリティファクターが弱化)

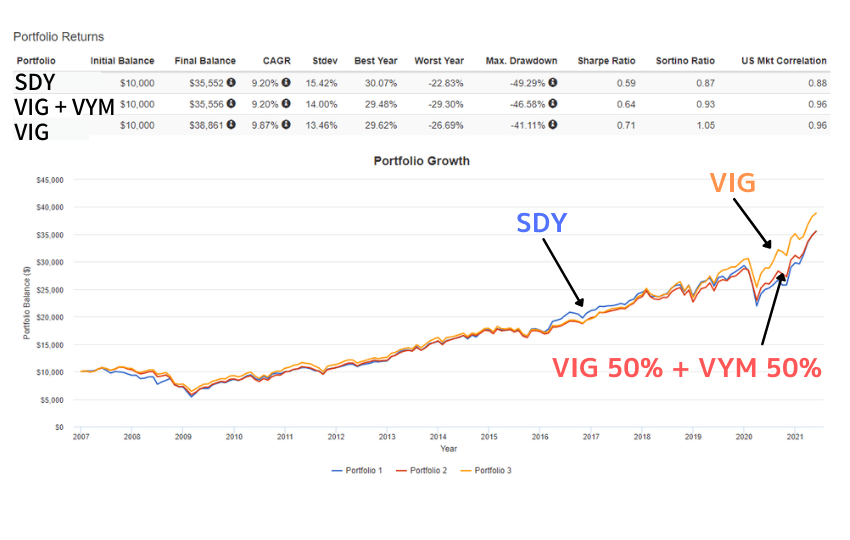

両者を併せ持つことで、「一定以上配当利回りが高く、かつ10年以上の増配を続けられるような銘柄」を強調しますから、なんだか配当貴族っぽい感じになるかなと思います(実際、VIGとVYMを1対1で持った時のパフォーマンスはSDYに似てきます)。

悩ましいところは、VYMは必ずしもVIGより高リターンとは言えず、VIG側から見た時にVYMを組み合わせるメリットがあまり見当たらない点です。

2007年以降の成績で見ると、2つのETFを組み合わせて持つことで、受け取れる配当がVIGよりも増える一方で、ドローダウンやシャープレシオ、ソルティノレシオなどの下落に対するパフォーマンスは全て悪化しています。

加えて、VIGとVYMの相関係数は多くの期間で+0.9を超えていますので、「2つの商品の異なる値動きでボラティリティを軽減する効果」がほとんど期待できません。より多く保有したETFの特徴が出るだけです。

というわけで、組み合わせるメリットの結論は以下の通りです。

- VYM保有者がVIGを保有することで、より下落相場への耐性を獲得できる可能性がある(受け取れる配当は減る)

- VIG保有者がVYMを保有することで、受け取れる配当を増やせる(下落相場での損失が増える可能性)

以上、やっぱりVYMじゃなくてVIG買おうかなと悩み始める事案でした。

なお、VYMと他の高配当株ETFの組み合わせについては以下の記事も併せてご覧ください。