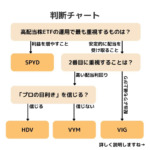

高配当株ETFの選択「VYMとQYLD(カバードコールを利用した超高配当ETF)のどっち?」

最初に要点を紹介します。QYLDは特殊な商品なので、通常はVYMを選べば十分です。

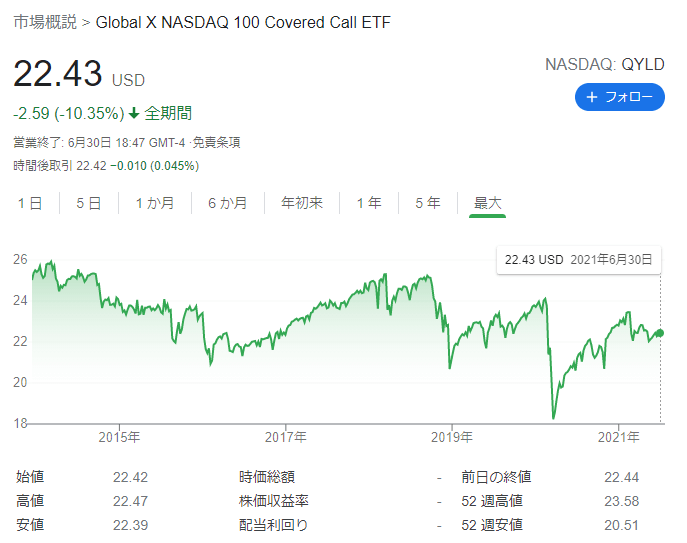

- QYLDはNASDAQ100に投資しつつ、オプション取引の売り建て(カバードコール戦略)を活用し、常にリスクヘッジを行いつつ運用する超高配当ETF(利回り10%以上)

- QYLDはトータルリターンでVYMに劣るのと、株価が右肩下がりで落ちていく傾向がある

- 通常はVYMで十分です

今回はVYMとQLYDのどちらを選ぶかを紹介します。VYMと他のETFのどちらを選ぶかは以下の記事にまとめてあります。

QLYDってご存じですか?最近SNSでたまに見かける「超」高配当株ETFの1つです(分配金利回りは10%を超えます)。

Nasdaq 100 Covered Call ETF | Global X

QYLDは、他の配当ETFと異なり、「NASDAQ100に買いポジションを持ちつつ、オプション取引で常にNASDAQ100を売り続ける」といった運用を行っています(カバードコールと言います)。NASDAQ100は他の市場に比べて値動きが大きい特徴がありますが、カバードコールのおかげで、特に下落時のボラティリティを抑えつつ、安定的に配当を生みだす運用を行えているのが特徴です。

オプション取引を利用した投資手法のひとつで、原資産を保有しながら、その原資産のコールオプションの売りポジションをとる戦略のこと。

「カバードコール戦略」ともいいます。コールオプションの売り建てにより、原資産の一定水準以上の値上がり益を放棄する代わりに、オプションのプレミアムを受け取ることができます。

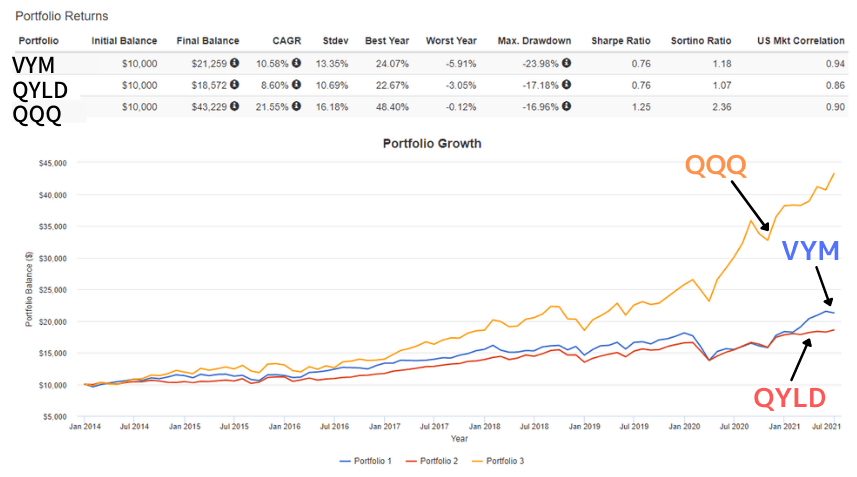

さて、QYLDの設定来のトータルリターンをVYM、QQQと比較したのが以下のグラフです。QYLDは分配金利回りこそ10%を超えますが、トータルリターンベースではVYMと同等かやや低い程度です。

また、QLYDはQQQと同じNASDAQ100に投資しつつも、そのパフォーマンスはQQQに劣ります。これはQYLDの特徴である「値上がり益の一部を放棄し続ける」カバードコールの影響です。

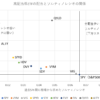

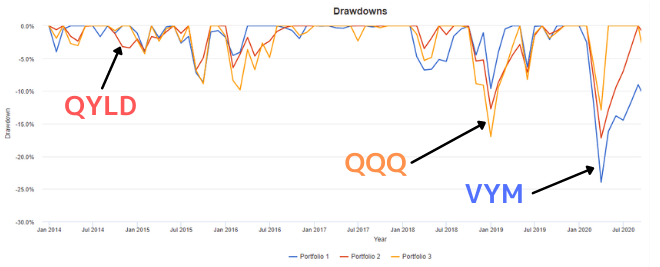

以下はQYLDの設定来からの下落率をVYM、QQQと比較したものです。

例外もありますが、QYLDはドローダウンが抑えられやすいのが特徴です。先ほどの図のStdevを見ると、QYLDはVYMやQQQよりも数値が小さくなっています。これは下落相場でオプション取引のプレミアムが上乗せされるためです。

と、一見上手く回ってるように見えるQYLDですが、肝心の株価のほうが右肩下がりです。値上がりの一部を捨ててるからなんでしょうけど、このままでは株式併合でどんどんポジションが減ってしまうように思います。

という特殊性を考えると、普通にVYMを選ぶのが無難だと思います。トータルリターンでVYMのほうが勝ってたりしますし、配当利回りを重視しつつリターンを高めていくのは難しいですね。