高配当株ETFとソルティノレシオ(リスクに見合ったリターン)の関係

今回は高配当株ETFとソルティノレシオの関係について調べてみました。ソルティノレシオってご存じです?

ソルティノレシオ(Sortino ratio)は、ファンドが下落した時だけのリスクを考慮して、リスクに見合ったリターンが得られているかを判断する指標をいいます

これだとわかりにくいんですが、シンプルに言えば、

- ソルティノレシオが高いほど、価格の下落に対して、得られたリターンが高い

- ソルティノレシオが低いほど、価格の下落に対して、得られたリターンが低い

という関係を示します。

ソルティノレシオはシャープレシオに似ていますが、シャープレシオは上方向下方向の両方の値動きを対象にするのに対し、ソルティノレシオは下方向への値動きだけに注目しています。

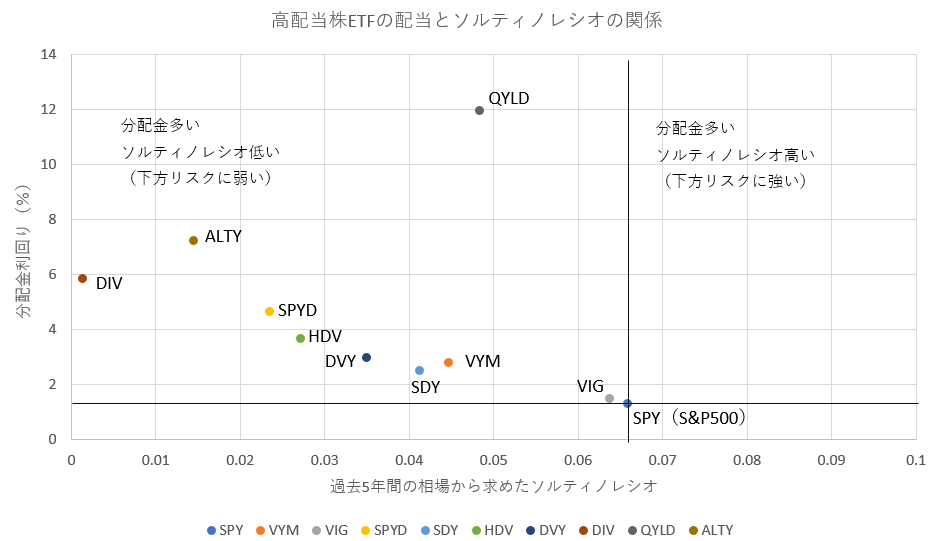

というわけで、高配当株ETFの配当利回りとソルティノレシオを比べたのが以下の図。今回は過去5年間の日々の騰落率から求めています(日々の騰落率に対して使うものなのかは知りませんw)

右側にいくほどソルティノレシオが高く(下方リスクに対してリターンが多く)、左側にいくほどかソルティノレシオが低い(下方リスクに対してリターンが低い)ことを示します。

なお、株価の値上がり・値下がりだけを見ていて、配当分を加味したトータルリターンでは無い点にご注意ください。

お約束通り(笑)、今回対象にしたETFの中ではSPY(S&P500)が最も高いソルティノレシオでした。マーケットポートフォリオ(時価総額で組んだポートフォリオ)の強さを感じます。

基本的にはマーケットポートフォリオから逸脱したポートフォリオほどソルティノレシオが低い(リターンに対して下方リスクが大きくなる)ことを示しています。これは分配金を多く出そうとするほど、トータルリターンの大部分が分配金に換えられてしまい、値上がりしにくくなることと関係があると考えています。

せっかく分配金をたくさんもらっても、「下落相場で大損した」だとあまり意味がないですよね。そのあたりを考えつつ、値上がりと分配金のバランスのよい商品を選んでいきたいと感じた結果です。

ちなみに、よく似ているように見えるVYMとHDVは、ソルティノレシオで見ると結構差異があります。HDVのほうがソルティノレシオで劣る理由は、分配金の多さでキャピタルゲインが削られている点やマーケットポートフォリオからの「遠さ」が効いてそうです。

「より初心者向きなのはVYMで良さそう」と思った次第です。