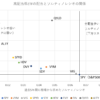

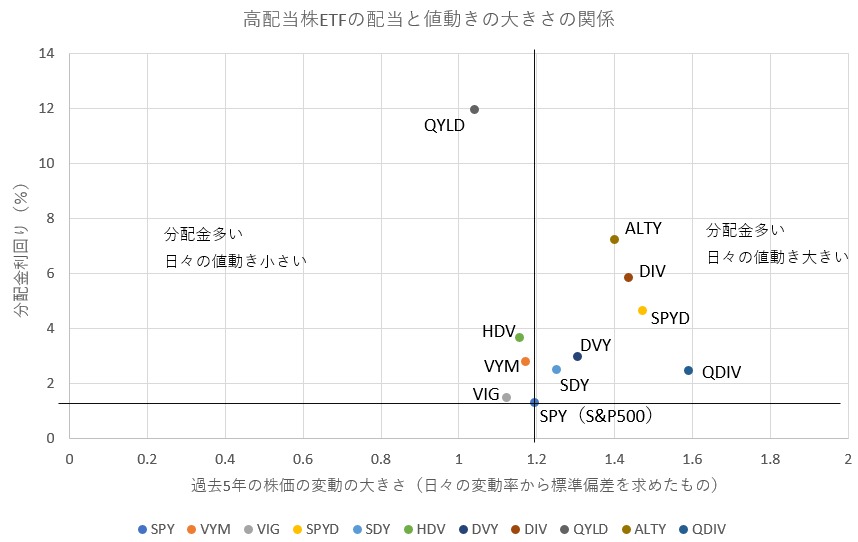

高配当株ETFの分配金利回りと1日あたりの株価変動の大きさの関係②

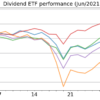

昨日に引き続き、いくつかの高配当株ETF(QYLD、ALTY、DIV、QDIV)のパフォーマンスを追加したものを紹介します。

過去5年の株価を用いて、日々の騰落率からその変動幅の標準偏差を求めたもので、右側にあるほど値動きが大きくなりやすい商品です。縦軸は2021年6月時点の分配金利回りです。

VYM、HDV、SPYDに比べるとマイナーな商品ではあるので、それぞれ簡単に紹介します。

- QYLD:NASDAQ100構成銘柄に投資しつつ、カバードコール戦略にて常に売りポジションを持ち続ける

- ALTY:不動産、MLPやインフラ、債券やデリバティブなど、収益を生む様々な金融商品に投資

- DIV:S&P500指数に対してベータ値の低い高配当銘柄に投資。MLPやREITなども含む

- QDIV:クオリティと高配当を満たすS&P500構成銘柄に投資。SPYDと同じように均等ウェイト

今回追加した4つのETFはどれもグローバルXのシリーズですが、グローバルXは挑戦的というか、一癖も二癖もある商品が多いイメージです。

さて、グラフを見ると、QYLDの異色さが際立ってしまい、SPYDはそこまで異色ではない商品に見えますねw

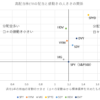

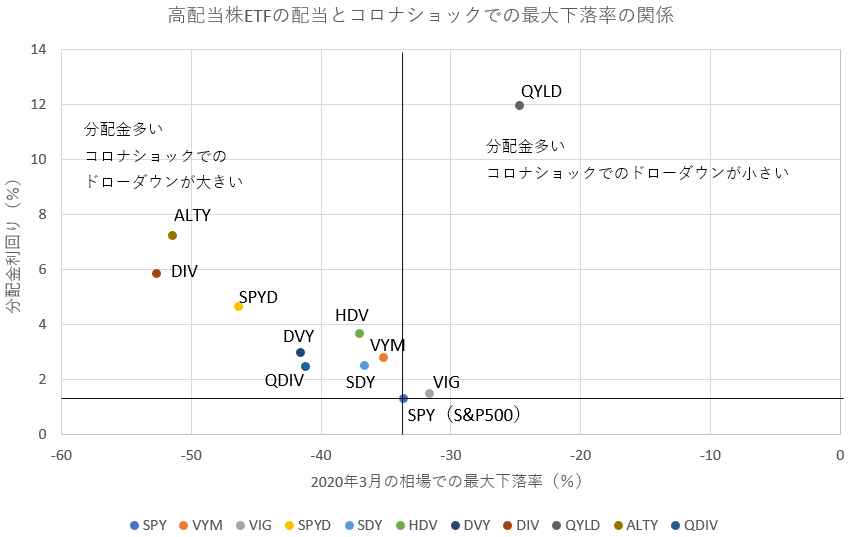

以下はコロナショック時の最大下落率(マックスドローダウン)と分配金利回りの関係です。

QYLDを除くと、分配金利回りが高いほどコロナショックでの下落も大きいとの関係が見えます。

昨日の記事でも述べたように、より多くの分配金を期待するほど、下落相場での大きな損失も覚悟しなければいけないとわかります。

例外のQYLDですが、これはカバードコールが効いてます。カバードコールは下落相場での損失を軽減する効果があります。原資産(ここではNASDAQ100)は値下がりで損失が生じるもの、オプション取引で生じた利益が原資産の損失と相殺されるためです。

ただし、カバードコールは値上がりする相場では、常に利益の一部を放棄し続けるため、トータルリターンはそこまで大きくなりません。

というわけで、QYLDを除くと、S&P500に対して比較的損失を抑えやすいのは、VYMやVIGといったごく平凡的なETFだと言えそうです。

配当利回りばかりに注目せず、どんな資産に投資しているか、その資産をどんな比率で持っているかにも注目しながら選んでいきたいですね。

ちなみにわたしはグローバルXの異色なETFが大好きです(笑)