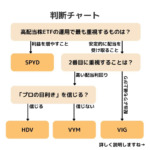

高配当株ETFの選択「VYMとHYG(ハイイールド社債ETF)のどっち?」

VYMとHYGのどちらを選ぶかについて紹介します(サイト内検索で「HYG」の検索がありました)。最初に結論を述べると以下の通り。

- HYGはアメリカ企業のうち、格付けの低い(貸し倒れリスクの高いと予想される)企業の債券(ハイイールド債)に投資するETF

- HYGは分配金利回り4%台と高めだが、債券なので値上がりは弱く、過去のトータルリターンではVYMに劣る

- 価格変動リスクだけみるならVYMが大きい。しかし、ファンダメンタル的にはVYMが保守的(HYGは価格変動リスクは小さいが、ファンダメンタルが弱い)

VYMと他のETFのどちらを選ぶかについては以下の記事にもまとめています。

HYGってご存じですか?

HYGは「iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF」のことで、日本の国内ETF「1497」を通じても投資できるETFです(1497は為替ヘッジ付きですね)。HYGの分配金利回りは4%台ありますので、高配当ETFとしてポートフォリオに加えたくなりますね。

iシェアーズ iBoxx 米ドル建てハイイールド社債 ETFは、米ドル建ての高利回り社債で構成される指数と同等水準の投資成果を目指しています。

さて、HYGは「ハイイールド社債」なので、高配当「株」ETFではないです。

ハイイールド債とは「ジャンク債」とも呼ばれるもので、信用格付けの低い(S&P Global Ratings基準でBB、B、CCC、CC)債券を投資対象とします。これらは表向き貸し倒れリスクが高いとされるものの、ETFなのでたくさんのジャンク債に分散投資すればリスク分散できますね、という商品がHYGです。

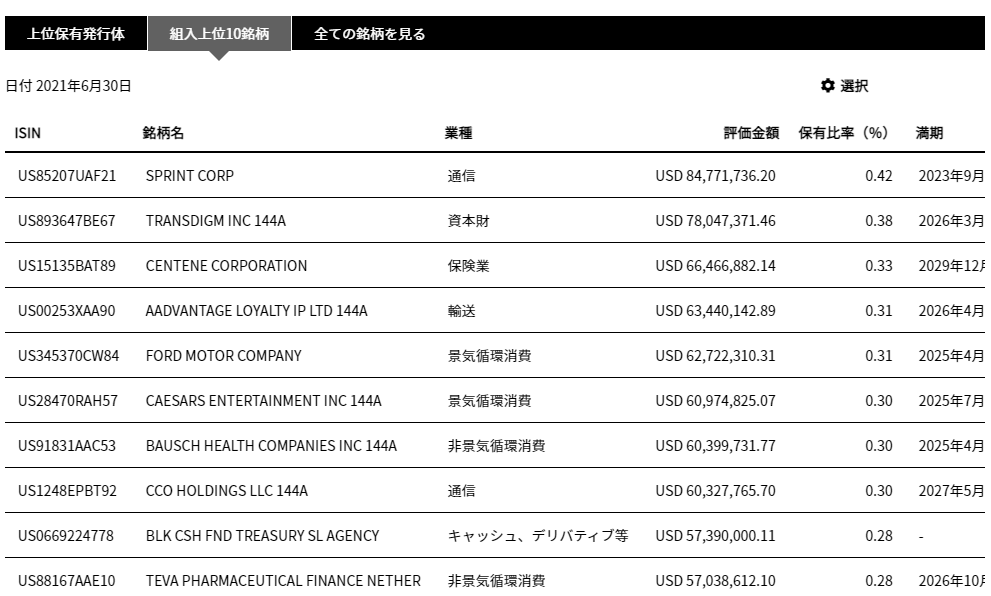

HYGの保有銘柄数は1000を超えているのと、1債券あたりの保有比率が1%未満(2021年6月30日時点)なので、いくつかの債券が貸し倒れてもETF本体への影響は軽微です。

VYMは「配当持続性を考慮した優良企業への投資」なので、貸し倒れリスクのある債券に投資するHYGとはコンセプトが逆なんですよね。

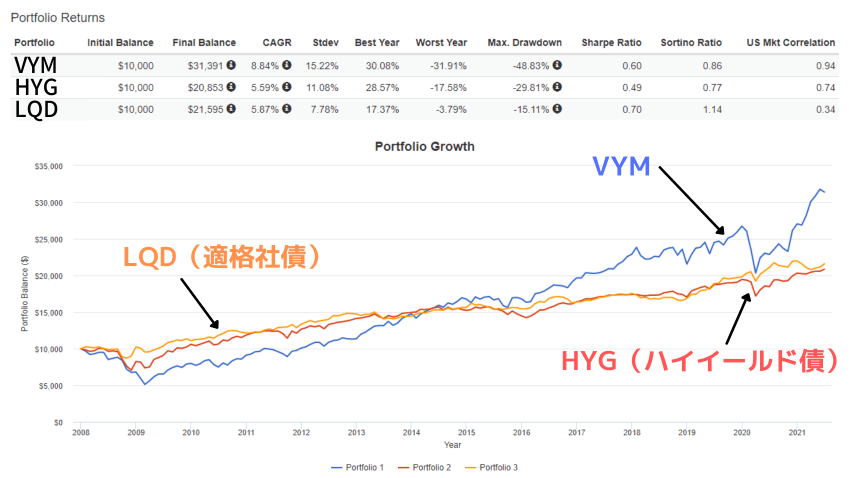

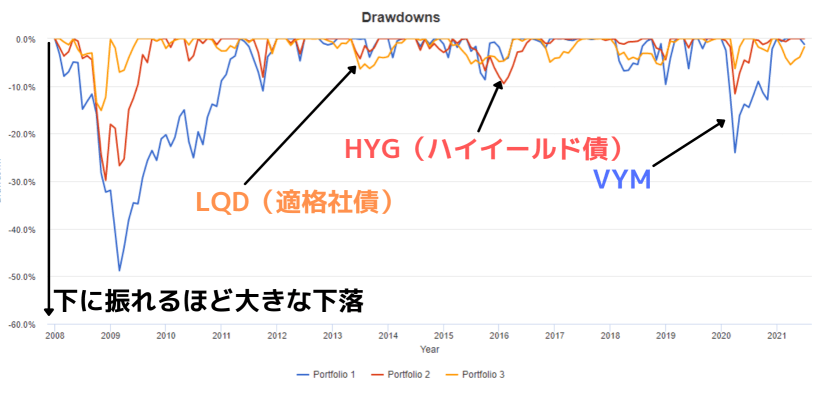

さて、過去のパフォーマンスを見てみましょう。今回はVYMとHYGのほかに、比較対象としてLQD(適格社債ETF)も併せて掲載しています。

HYGはやはり債券なので、VYMに比べるとリターンは低めです。配当利回りは4%台と高い一方で、値上がりが弱いです。

「高いトータルリターンをもとめたいならVYM」で良いと思います。

一方、HYGはLQD(適格社債)に比べると値動きが大きめで、どちらかと言えばVYMの値動きに似ているようにも見えます。これは景気が悪化すると、ハイイールド債を発行した企業の経営が悪化し、債券のデフォルトの可能性が高まるために売られた結果のように思います。リーマンショック直後、コロナショック直後のLQDとの乖離がそれを示していますね。

価格の下落率を見ると、基本的にはHYGはVYMよりも下落が小さく、LQDよりは大きいとの関係が見えます(ときどきLQDのほうが大きく落ちてるのはなんでしょうね?)。

というわけで、まとめると以下のようになるかと思います。

- HYGはアメリカ企業のうち、格付けの低い(貸し倒れリスクの高いと予想される)企業の債券(ハイイールド債)に投資するETF

- HYGは分配金利回り4%台と高めだが、債券なので値上がりは弱く、過去のトータルリターンではVYMに劣る

- 価格変動リスクだけみるならVYMが大きい。しかし、ファンダメンタル的にはVYMが保守的(HYGは価格変動リスクは小さいが、ファンダメンタルが弱い)

ちなみに、最近は米国債利回りすらも低くなってしまい、「国債の代わりに社債を」と言われるようになってきました。

低リスク資産の低利回り化が進んでいくうちは、HYGも買われ続ける(値上がり + 低利回り化)が進むかもしれないですね。巻き戻しが怖いですけどw